En el marco de las medidas impulsadas por el gobierno del presidente Javier Milei, una cuestión que genera fuertes controversias entre la Nación y las provincias, y a su vez con los trabajadores en relación de dependencia junto a sus representaciones gremiales, es la reinstauración del Impuesto a las Ganancias.

El objeto de este artículo es ponderar a partir de qué importe quedaría alcanzado el salario de un trabajador con la medida anunciada y de allí poder mensurar el impacto de la reducción de ingresos en cada caso en particular.

Para poner luz en el tema, resulta imprescindible conocer cómo se estructura el impuesto y luego hacer un breve recorrido por los distintos cambios que ha tenido su instrumentación, a efectos de atenuar la suba nominal de los salarios producto del impacto de la inflación, que distorsionó su alcance para terminar incluyendo a un amplio número de trabajadores con salarios medios y medios bajos.

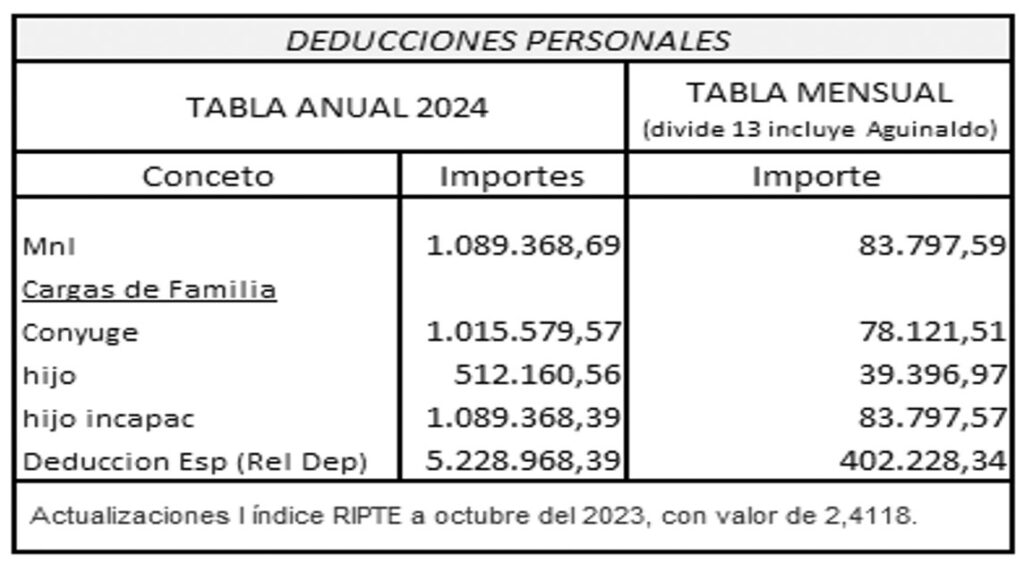

La imposición es de carácter personal, es decir que cada sujeto dispone de un núcleo de convivencia particular que determina sus cargas de familia (soltero o casado, con hijos o sin ellos), esta situación -con ciertas condiciones como el hecho de que los hijos sean menores de 18 años y que el otro integrante de la pareja no tenga ingresos propios-, determina los respectivos importes a deducir. Al incorporar el Mínimo no Imponible, que contempla gastos de alimentación, vestimenta, y otros que el contribuyente necesita para vivir, se configuran las deducciones personales.

Por otra parte, el período fiscal es anual, pero su forma de recaudación es a través retenciones mensuales que el empleador practica al salario del trabajador e ingresa al fisco.

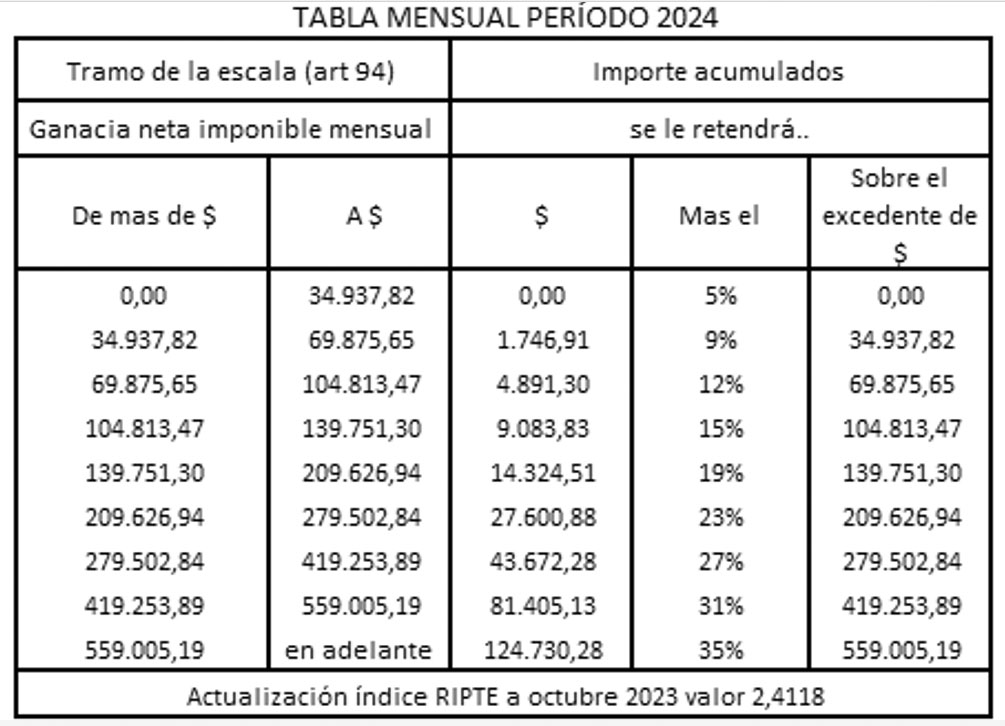

El esquema de liquidación es: al total de ingresos brutos (incluido el SAC) se descuentan los aportes jubilatorios, los de la Ley 19032 (INSSJP), a la obra social y, en caso de corresponder, la cuota sindical. Así se determina el ingreso neto. Sobre este ingreso se aplican las Deducciones Personales. De esta manera se obtiene la base imposible sobre la cual se aplica la alícuota correspondiente. Dicha alícuota es progresiva y surge de ponderar en qué tramo de la escala se incluye el ingreso.

Los importes, tanto de las escalas como de las deducciones personales, se ajustan anualmente (octubre contra octubre) según evoluciona el índice del RIPTE (Remuneración Imponible Promedio Trabajadores Estables).

El ajuste anual de las deducciones personales en un contexto de alta inflación comenzó a generar un aumento significativo de la cantidad de asalariados que terminaban alcanzados por el Impuesto (cerca de 2 millones de personas sobre el final de su vigencia). Como consecuencia, durante el período fiscal 2022 comenzó a practicarse una “Deducción Especial Incrementada”.

Arrancó en enero de 2022 excluyendo del pago del impuesto a los asalariados con remuneraciones brutas mensuales que no superaran los $150.000, a las que también se les eximía del impuesto al SAC (sueldo anual complementario). Para los trabajadores cuya remuneración bruta superara los $150.000 mensuales y no exceda de $173.000 mensuales inclusive, se incorporó una deducción adicional a efectos de moderar su impacto en el impuesto a ingresar.

Este esquema llegó a septiembre de 2022 con un importe de $700.875 y hasta $808.341, y a partir de octubre de 2022 en adelante se modificó la forma de ser determinado, pasando a ser el equivalente a 15 veces el salario mínimo, vital y móvil vigente, es decir $1.980.000.

En realidad, la “Deducción Especial incrementada” resulta ser un Mínimo Exento, es decir que quienes superen dicho importe tributarán a partir de la base imponible determinada sobre sus ingresos netos menos su carga familiar.

La derogación de estas modificaciones introducidas durante el período fiscal 2023 mediante la denominada “Deducción Especial Incrementada”, dejaría la determinación del impuesto para los trabajadores en relación de dependencia para el periodo fiscal 2024 con las siguientes deducciones:

Si consideramos distintas opciones personales de su configuración familiar podríamos, entre otras, las siguientes posibilidades:

Para poder mensurar el quantum del impuesto a ingresar, resta incorporar cómo quedan constituidos los tramos de ingresos y escalas a ser aplicadas para el período 2024:

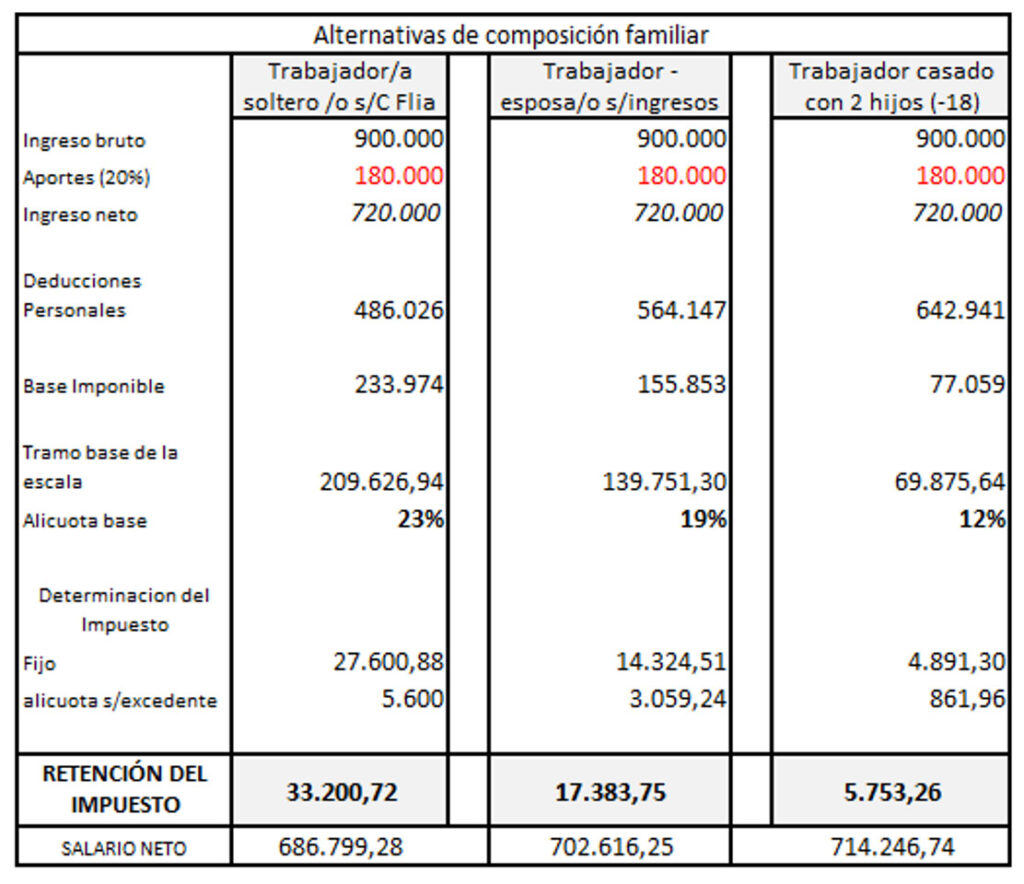

Con esta información estamos en condiciones de mensurar el impacto que tendría la restitución del impuesto a las ganancias en el ingreso de los trabajadores. A manera de ejemplo, abajo se expone en las distintas composiciones familiares, cuánto le será retenido a un asalariado que percibe un ingreso bruto mensual de $900.000.

Como se observa en el cuadro precedente, la magnitud del impacto se encuentra condicionada a las condiciones subjetivas de cada contribuyente. Si se parte de considerar, que la Canasta Básica Total (CBT) para un hogar tipo al 15 de noviembre de 2023 informada por INDEC fue de $345.295,45, se podrá concluir que una familia tipo que perciba algo menos del doble de una Canasta Básica Total (a parir de 1.86 CBT) se encontraría alcanzada por el impuesto a las ganancias. Cabe aclarar que los $642.941 correspondientes a las Deducciones Personales, no serán actualizadas hasta el periodo fiscal 2025.